Налог мы вынуждены платить во многих случаях: за владение квартирой, машиной или самозанятым при получении дохода от своей деятельности. Это далеко не исчерывающий перечень, ведь почти все облагается налогами.

Для ускорения процесса вы можете оплатить налоги через электронные ресурсы, которые не всегда могут работать исправно и никто не застрахован от технических ошибок, в том числе, двойного списания.

Оглавление

- Кто может вернуть излишне оплаченный налог?

- Как вернуть деньги за излишне уплаченный налог?

- Форма заявления на возврат средств за налог

- Вернуть налог, оплаченный через госуслуги

- Когда излишне уплаченный налог не вернут?

- Зачёт излишне уплаченного налогв счёт будущих оплат

Кто может вернуть излишне оплаченный налог?

В Налоговом кодексе указан перечень тех, кто может обратиться с заявлением:

- Предприниматели;

- Компании;

- Граждане.

С 2017 года страховые выплаты также приравниваются к налоговым.

Были добавлены также следующие положения:

- Излишне перечисленные взносы можно вернуть либо зачесть в счёт любого фонда или налоговых платежей;

- Если ПФР уведомит плательщика о том, что отразил переплату в отчётности и отнес её на лицевые счета, то излишки может не возвращать.

Как возникают излишне уплаченные суммы налога?

- Неправильно рассчитан налог (применили другую ставку, не учли льготы и вычеты;

- Некорректно оформлен платёжные документ (ошибка в реквизитах);

- Авансовые платежи;

- Ошибки налоговиков;

- Изменения законодательства, которые дают бизнесу основания посчитать какую-либо оплату излишком.

Как узнать об излишне уплаченных налогах?

- При проверке отчётности;

- Пересчёте и сверке данных;

- Сравнении оплаченных сумм с данными из справки расчётов от ФНС.

Как вернуть деньги за излишне уплаченный налог?

Нужно подготовить заявление на возврат налога с указанием основания такого возврата.

В течение какого срока можно обратиться с заявлением?

Подать заявление на возврат налога можно в течение 3 лет со дня его уплаты.

Какие документы нужно приложить?

Заявление, представленному в электронной форме с усиленной квалифицированной электронной подписью по телекоммуникационным каналам связи или представленное через личный кабинет налогоплательщика.

Куда перечислят деньги?

Денежные средства вернутся налогоплательщику на тот банковский счет, который он указал в заявлении о возврате – так говорится в письме Минфина от 06.04.2021 № 03-02-11/25499.

Есть единственное исключение, когда деньги могут вернуть на счет другого лица. Речь идет о переплате по налогу на прибыль, уплаченного в отношении доходов иностранных организаций по российским ценным бумагам. В этом случае средства могут быть возвращены также на указанный в заявлении банковский счет иностранного номинального держателя, иностранного уполномоченного держателя и (или) лица, которому открыт счет депозитарных программ, если через этих лиц выплачивался доход налогоплательщику.

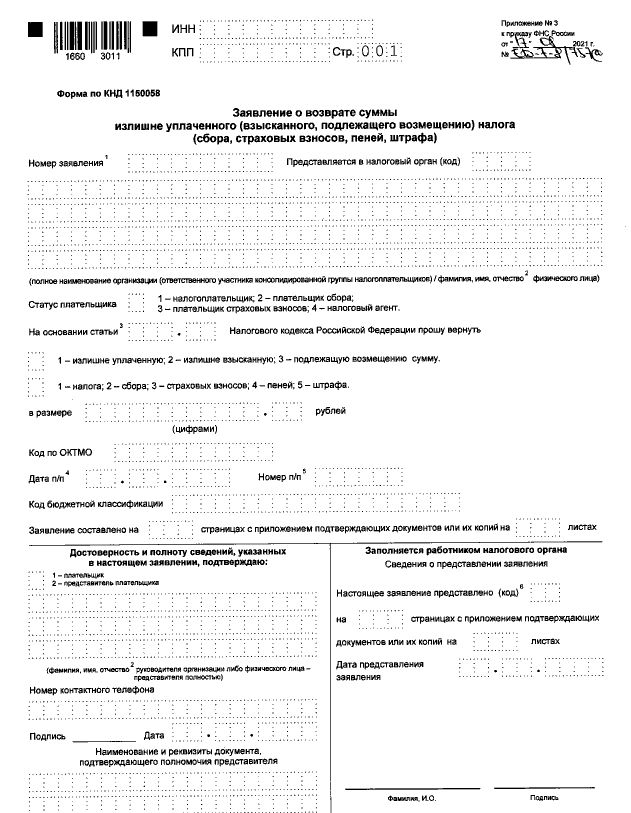

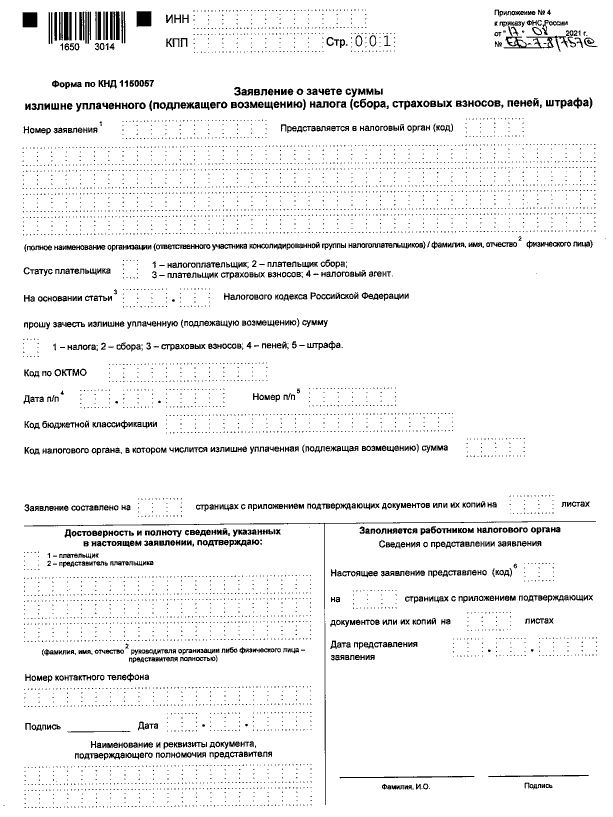

Форма заявления на возврат средств за налог

На сайте ФНС России можно найти Приказ, к которому приложены шаблоны заявлений. Выглядят они так:

Заявление о возврате

Заявление о зачете

Вернуть налог, оплаченный через госуслуги

Порядок и основания такие же, как и при возврате налога, оплаченной иным образом.

При оплате налога через информационный ресурс Госуслуги по банковской карте квитанцию можно найти в пользовательском кабинете. В качестве доказательства нужно будет приложить скриншот из личного кабинета, где указана сумма, дата, назначение платежа.

Портал «Госуслуги» не распоряжается деньгами и при оплате налога они перенаправляют в орган, кому полагается этот платеж. Поэтому в случае оплаты на сайте обращаться все равно нужно в государственные органы, услуги которых вы оплатили. Все квитанции на «Госуслугах» хранятся в разделе «Платежи».

Когда излишне уплаченный налог не вернут?

Возврат налогоплательщику суммы излишне уплаченного налога при наличии у него недоимки по иным налогам соответствующего вида или задолженности по соответствующим пеням, а также штрафам, подлежащим взысканию в случаях, предусмотренных НК РФ, производится только после зачета суммы излишне уплаченного налога в счет погашения недоимки (задолженности).

А теперь переводим "с русского на русский": если у вас есть долг перед налоговой, то налог не вернут, так как сначала нужно "зачесть" сумму излишне уплаченного налога.

Переплаченные налоги тоже можно зачесть в счёт других оплат (вне зависимости от уровня бюджета). Так, переплаченную сумму налога на транспорт можно учесть при покрытии долга по недоимкам и штрафам.

Зачёт излишне уплаченного налогв счёт будущих оплат

Зачесть переплаченные деньги в счёт предстоящих платежей бизнес снова может только при отсутствии долгов по налогам и сборам. Для этого также необходимо написать заявление. Если вы переплатили налоги в региональные обособленные подразделения ИФНС, то просьбу об их зачёте можно направить как по местонахождению самой инспекции, так и в обособленные подразделения.

Факт излишне уплаченных денег нужно документально подтвердить. Допустим, с помощью уточнённой декларации или платёжного поручения — их подают вместе с заявлением. Вопрос о зачёте излишка решается в течение 10 дней.

Если у вас возникли трудности при подготовке заявления на возврат или зачет излишне уплаченного налога, вы можете обратиться за консультацией к юристу юридического сервиса DestraLegal: нужно заполнить форму, кратко описать ситуацию, а юрист изучит ее и предложит варианты решения. А главное — все это можно сделать не выходя из дома.

Отстаивайте свои права с DestraLegal. Это просто 💙