Вы попали в аварию, в результате чего повредили автомобиль. А дальше как по маслу: вызываете ДТП, готовите европротокол, обращаетесь в страховую для восстановительного ремонта по ОСАГО или в крайнем случае – получаете выплату. Но по результатам экспертизы денег становится недостаточно для покрытия всего ущерба, и что тогда остаётся делать?

Юридический сервис DestraLegal подготовил справку о том, как увеличить размер денежной компенсации при аварии.

%%type:widget, id:osago, name:quiz%%

Оглавление

- Как оформить ДТП, чтобы восстановить машину?

- Восстановительный ремонт или денежная выплата?

- Лимит компенсации по ОСАГО

- Как увеличить размер выплаты?

Как оформить ДТП, чтобы восстановить машину?

Чтобы зарегистрировать аварию по европротоколу, водителям необходимо заполнить специальный документ – извещение о ДТП, который выдается страховыми компаниями при приобретении полиса ОСАГО. Водители могут заполнить этот документ на месте происшествия и продолжить свой путь спокойно. Однако для того чтобы авария соответствовала требованиям европротокола, следует учесть следующие критерии:

- Авария должна произойти в России.

- Повреждения должны быть нанесены только транспортным средствам, без пострадавших или жертв.

- Предполагаемая стоимость ремонта автомобиля пострадавшего водителя не должна превышать 400 тыс. рублей.

- Оба водителя должны иметь действующие полисы ОСАГО.

Чтобы получить страховую выплату по европротоколу, пострадавший водитель должен обратиться в любое отделение своей страховой компании, где оформлен его полис ОСАГО. Адреса отделений можно найти на сайте страховой компании. В страховую необходимо предоставить следующие документы:

- Оригинал заполненного европротокола.

- Действующий полис ОСАГО.

- Документ, удостоверяющий личность.

Виновный в ДТП также должен уведомить свою страховую компанию о произошедшей аварии. Если пострадавший водитель обратится в страховую компанию с правильно заполненным европротоколом, то страховая обязана оценить стоимость ущерба и предоставить направление на восстановительный ремонт.

Восстановительный ремонт или денежная выплата?

Более выгодно получить денежную компенсацию, чем направление на ремонт, при определенных обстоятельствах:

- автомобиль невозможно отремонтировать;

- владелец автомобиля погиб;

- водитель получил тяжелые травмы и выбрал денежную компенсацию;

- владелец автомобиля является инвалидом;

- водитель и страховая компания договорились о денежной выплате вместо ремонта и подписали соответствующее соглашение;

- автомобиль по каким-либо причинам нельзя отправить в тот сервис, с которым сотрудничает страховая компания;

- автомобилю менее 48 месяцев, а страхователь не сотрудничает с официальным дилером.

Получение выплаты по ОСАГО предпочтительнее, так как ремонтный сервис часто нарушает сроки и может находиться слишком далеко. Однако страховщик вправе отказать в денежной компенсации вместо направления на ремонт. Если страховая компания не соблюдает условия соглашения по ремонту автомобиля, можно оспорить договор и потребовать денежную компенсацию.

Лимит компенсации по ОСАГО

Лимиты выплат по ОСАГО различаются в зависимости от характера страхового случая:

- Для имущественного ущерба максимальная сумма выплаты составляет 400 тысяч рублей на каждого пострадавшего в аварии.

- При ущербе здоровью или жизни участника ДТП, если он получил травмы различной степени тяжести, максимальный размер выплат составит 500 тысяч рублей.

- В случае летального исхода пострадавшего максимальная сумма выплат составляет 500 тысяч рублей. Из этой суммы 475 тысяч рублей направляются лицам, имеющим на них право по закону, а оставшиеся 25 тысяч рублей предназначены на покрытие расходов по погребению.

Но разберём отдельно имущественный вред. Как мы отметили ранее, максимальная сумма выплаты при полной гибели автомобиля ограничена компенсационным лимитом по ОСАГО, который составляет 400 000 руб. Размер выплаты определяется как разница между средней стоимостью автомобиля и стоимостью его годных остатков — то есть остатков после того, как автомобиль был признан не подлежащим восстановлению.

Но для получения этой суммы необходимо соблюдение определенных условий:

- Участники аварии должны прийти к единому мнению относительно обстоятельств ДТП и масштабов нанесенных повреждений.

- Информацию об аварии должны зафиксировать участники ДТП с помощью специального приложения "Госуслуги Авто" или "Помощник ОСАГО".

При этом нет необходимости вызывать сотрудников полиции, но фотографии повреждений после ДТП обязательны. Если фотографий не будет, размер выплаты будет снижен до 100 тысяч рублей. В случае отсутствия фотографий и наличия противоречий между участниками ДТП выплаты вообще не произведутся.

Как увеличить размер выплаты?

Эта процедура потребует выполнение нескольких шагов.

- Организуйте экспертизу после получения возмещения

После ДТП автовладелец подает заявление и подтверждающие документы в страховую компанию для получения страховой выплаты. В течение 5 рабочих дней с момента подачи заявления он должен предоставить поврежденное авто или его остатки для осмотра или независимой технической экспертизы. Эти процедуры оплачиваются страховой компанией, и автовладелец не обязан оплачивать их.

Если автовладелец не согласен с результатами экспертизы или размером выплаты, он может организовать и оплатить дополнительную экспертизу для подтверждения недостаточности выплаты для ремонта автомобиля. Для этого нужно обратиться в экспертную организацию или к эксперту-технику. После проведения дополнительной экспертизы и установления недостаточности выплаты следует досудебный порядок разрешения спора.

- Подайте заявление в страховую компанию, а затем – претензию финансовому уполномоченному

После получения результатов дополнительной экспертизы автовладелец должен подать еще одно заявление в страховую компанию, требуя доплаты разницы между полученной страховой выплатой и суммой, определенной в ходе дополнительной экспертизы. Страховая компания должна рассмотреть заявление в течение 15 рабочих дней.

Если страховая компания отказывает или не отвечает на заявление, автовладелец может направить претензию финансовому уполномоченному. Срок рассмотрения претензии также составляет 15 рабочих дней, но может быть продлен из-за дополнительной экспертизы или других обстоятельств.

Если решение финансового уполномоченного не удовлетворяет автовладельца, он имеет право подать иск в суд.

- Готовьте иск в суд

После прохождения претензионного порядка урегулирования спора автовладелец имеет право подать иск о взыскании недостающей части возмещения у страховой компании. Обращение в суд возможно только через 30 дней после вступления в силу решения финансового уполномоченного.

Если сумма иска не превышает 100 000 рублей, он подается мировому судье. В случае превышения этой суммы иск подается в районный суд. Автовладелец выбирает суд по своему усмотрению: по месту своего жительства, месту нахождения страховой компании или месту заключения/исполнения договора страхования.

При подаче иска автовладелец может требовать не только компенсацию разницы между выплаченным страховым возмещением и суммой, определенной экспертом. Он также вправе потребовать выплату неустойки, штрафа, компенсации за моральный вред и возмещение судебных расходов, включая расходы на проведение досудебной экспертизы.

Что на практике?

В основном, именно страховые компании обращаются в суд в порядке регресса/ суброгации (т.е. возмещения) к виновникам ДТП, чтобы получить компенсацию в размере выплаченной суммы на ремонт авто. Но и потерпевшие также судятся с виновниками ДТП о размерах, если страховой суммы было недостаточно для удовлетворения их требований.

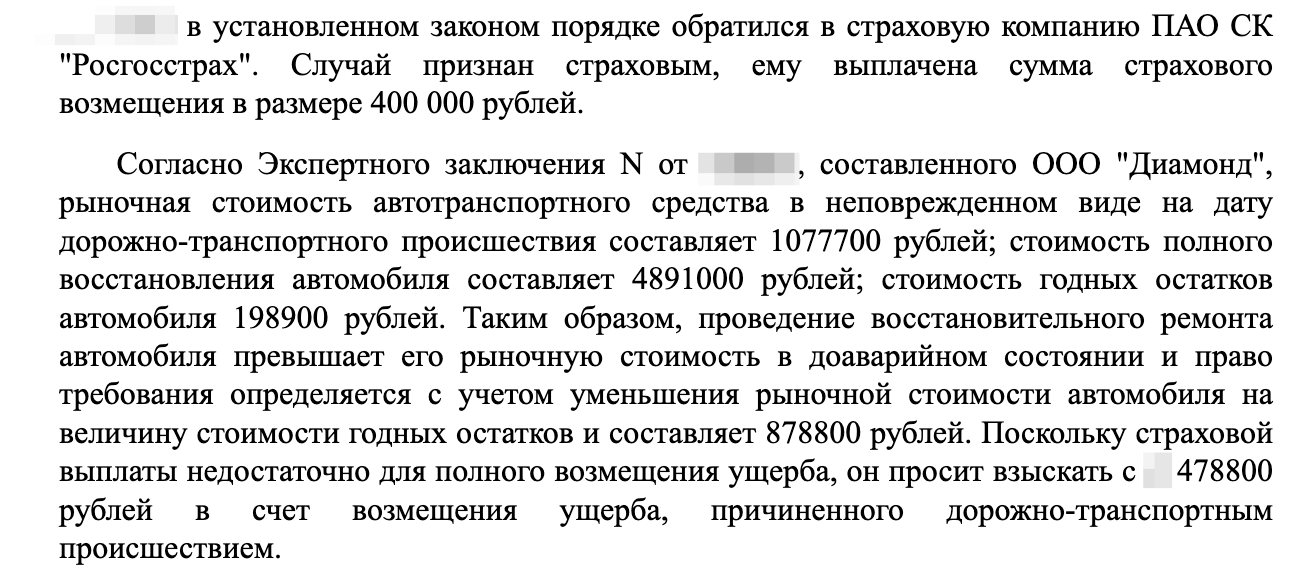

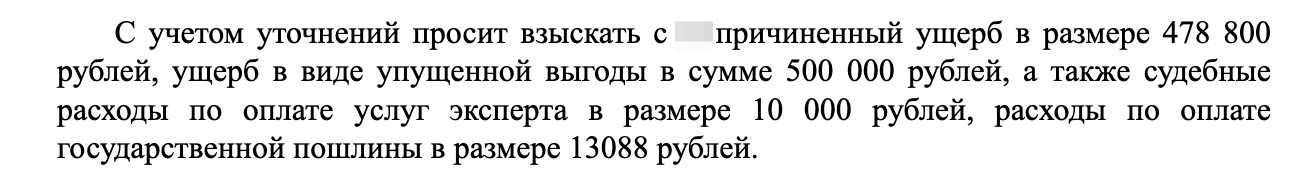

Например, наш клиент получил от страховой 400 000 рублей после ДТП. Но согласно оценке эксперта стоимость полного восстановления автомобиля составила 4 891 000 рублей и стоимость годных остатков – 198 900 рублей. Тогда мы обратились к виновнику ДТП для взыскания оставшейся суммы.

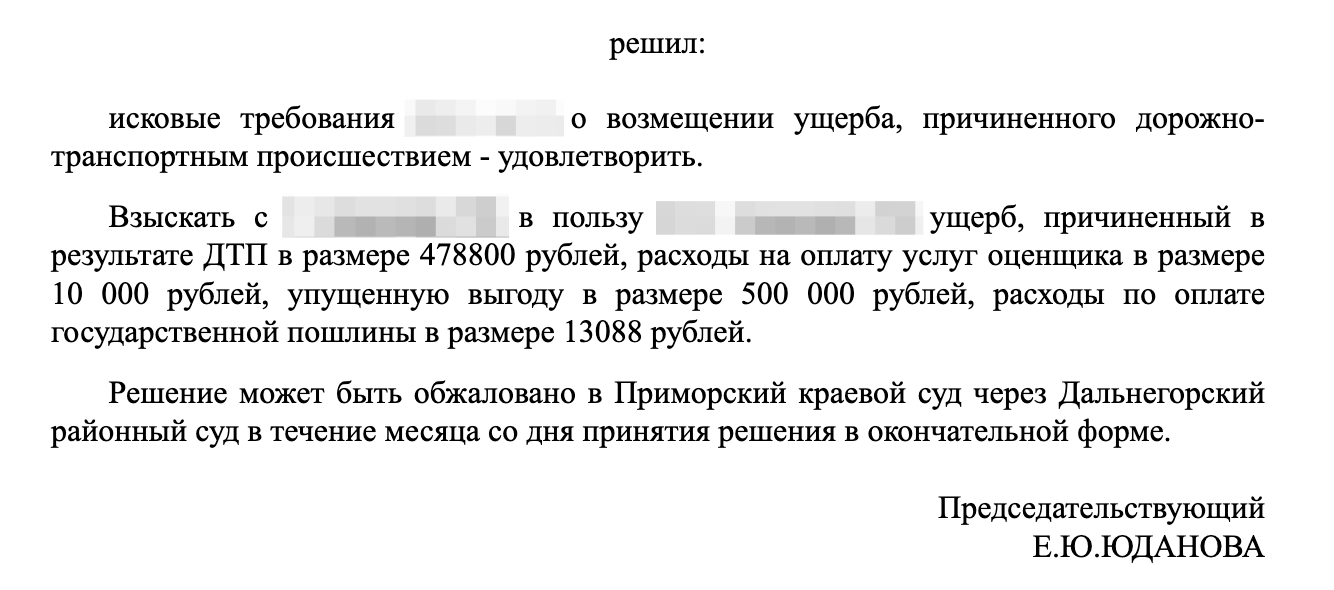

Как отметил суд, страховщик выплатил истцу страховое возмещение, которого недостаточно для полного возмещения причиненного вреда. Потому клиент вправе взыскать с виновника ДТП разницу между фактическим ущербом, установленным заключением независимой технической экспертизы, и выплаченным страховым возмещением.

Как мы и предполагали, суд удовлетворил требования клиента в полном объёме!

%%type:widget, id:osago, name:quiz%%

Как вы уже поняли, правильно составленный юридически обоснованный документ играет ключевую роль в подобных ситуациях. Чтобы повысить вероятность благоприятного исхода дела, вы можете поручить разрешение спора нашему юристу.

Наш сервис «Взыскать страховое возмещение по ОСАГО» поможет вам в этом: просто ответьте на несколько вопросов, и система определит, можно ли увеличить сумму выплаты, предложив также юридическую поддержку. И самое главное — все это можно сделать, не выходя из дома.

Всегда ваш, DestraLegal